Les nouvelles technologies dans le secteur bancaire : à quelles conditions peuvent-elles offrir un avantage concurrentiel ?

L'intelligence artificielle représente un défi significatif pour les banques traditionnelles, bien au-delà des problématiques de conformité, de cybersécurité, de volatilité des marchés et de confidentialité des données.

- Modernisation nécessaire : les banques traditionnelles doivent impérativement moderniser leur organisation et leur culture pour rester compétitives face aux nouveaux concepts financiers, qui croient rapidement, plus adaptés aux attentes des nouvelles générations.

- Rôle grandissant de l’IA : avec un déploiement sur toute la chaîne de valeur, l’intelligence artificielle s’avère être un levier majeur pour les banques, offrant des opportunités d’automatisation, de meilleure gestion des risques, et de personnalisation du service client, transformant ainsi l’expérience bancaire. Bien que déjà utilisée de manière traditionnelle, des configurations plus complexes d’intelligence artificielle offrent encore plus de perspectives d’amélioration.

- Différenciation par l’expérience client : l’utilisation de l’IA permet aux banques de personnaliser de manière approfondie l’expérience client, offrant des services plus intuitifs et adaptés grâce à des outils comme les assistants virtuels et l’analyse prédictive.

Dans un monde toujours plus compétitif, les banques traditionnelles sont confrontées au défi de moderniser leur organisation et leur culture pour répondre aux nouvelles réglementations et attentes. Le secteur bancaire utilise depuis quelques années certaines nouvelles technologies, principalement à des fins d’automatisation de tâches ou de gestion de la relation client. Cependant, compte tenu de la quantité des données gérées, de la capacité d’investissement et des évolutions dans leur business model, des systèmes plus complexes d’intelligence artificielle peuvent permettre de développer des capacités aujourd’hui non exploitées. Ainsi, cette technologie pourrait se révéler comme un levier pour générer un avantage concurrentiel, notamment en personnalisant l’expérience client, en améliorant les processus opérationnels et en exploitant les données massives.

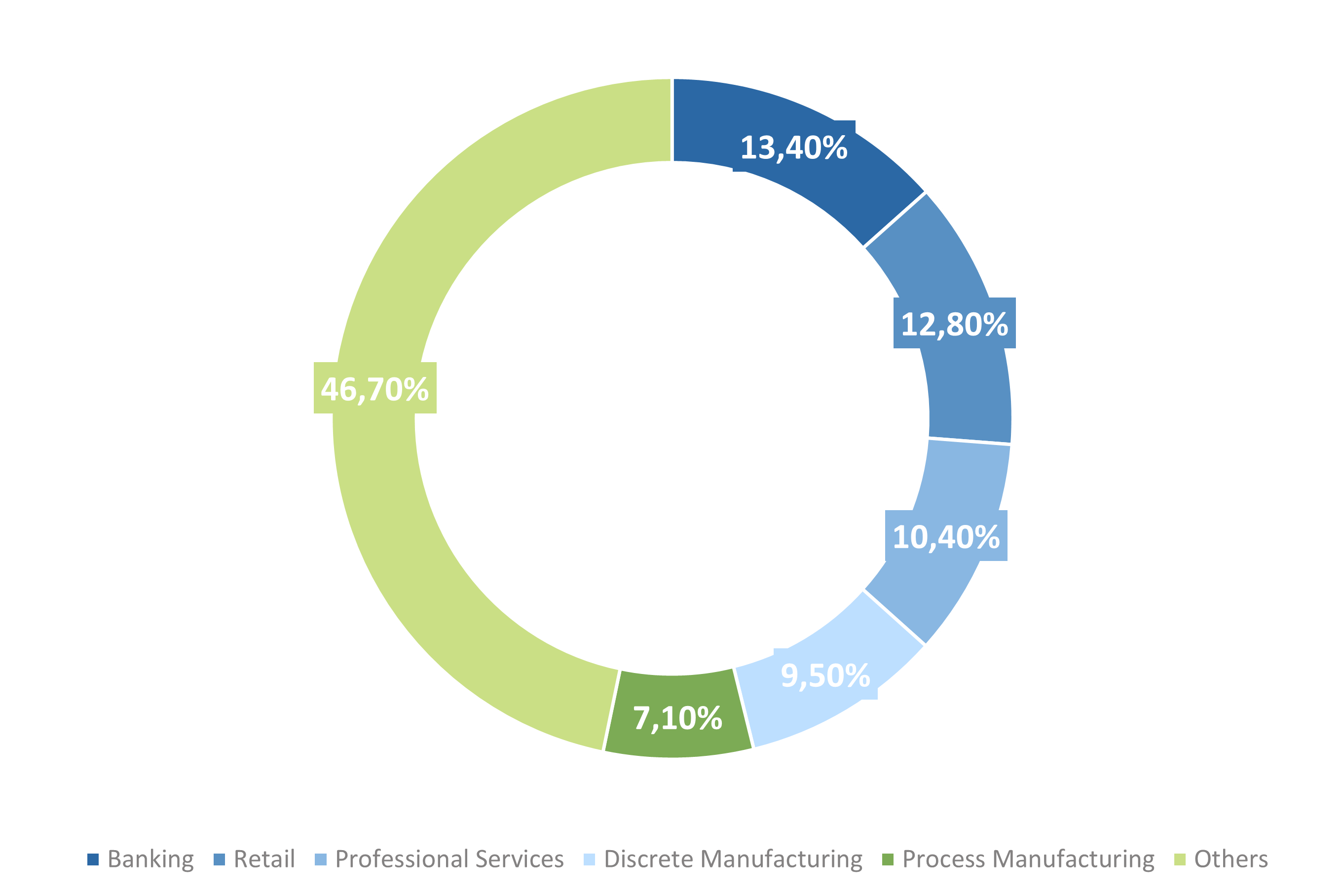

L’IA offre un potentiel significatif et, selon un rapport de Business Insider, 80% des banques cherchent à en tirer profit. En effet, comme le démontre le rapport d’IDC Data Corp, le milieu bancaire est un des principaux contributeurs en matière d’investissement en IA, avec une part de dépenses équivalente à 13% des dépenses mondiales totales dans le domaine (Figure 1).

Cette promesse repose sur trois piliers :

- la gestion des risques et la cybersécurité

- la création de nouveaux produits ou processus qui augmentent les revenus, et l’assertivité lors de la personnalisation du service client

- l’optimisation des investissements ou encore l’analyse des scénarios et projections

Cependant, bien que l’utilisation de l’IA soulève des préoccupations liées à l’éthique, à l’exactitude des modèles, ainsi qu’à la perception des employés et des clients, l’avenir du milieu bancaire dépendra de sa capacité à adopter intelligemment cette technologie pour rester innovant.

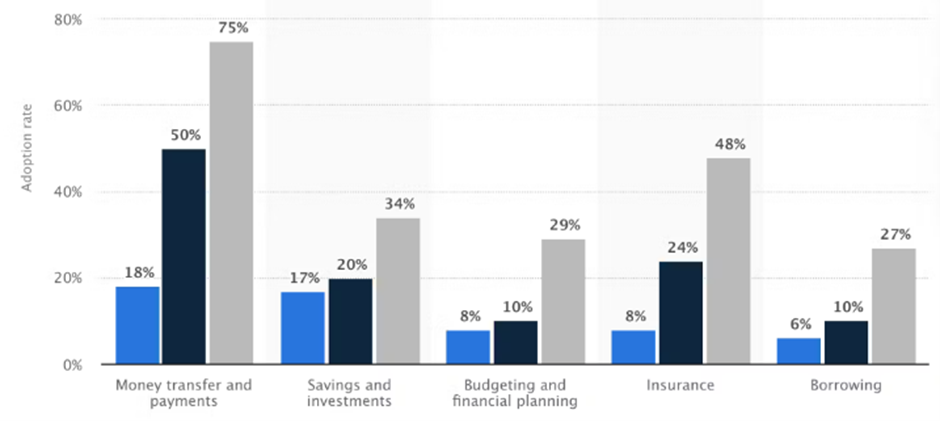

De nouveaux défis

La pandémie du Covid-19 a accéléré les évolutions digitales, favorisant ainsi la croissance et l’adoption des fintechs (PayPal, Square ou Lydia), entreprises qui exploitent la technologie pour améliorer et innover dans le secteur financier, ainsi que les néobanques (Chime, N26 ou Revolut), nouvelles banques numériques caractérisées par l’absence d’agences physiques, remplacées par des applications conviviales et flexibles, et avec des coûts réduits (Figure 2). Leur succès est dû à un service bancaire sensiblement moins cher, grâce à leurs faibles coûts fixes, leurs modèles économiques plus flexibles et des réglementations plus tolérantes, voire une surveillance très allégée des autorités.

Avec des coûts opérationnels moindres, n’ayant pas d’agences physiques, et bénéficiant de canaux de communication déjà populaires comme les réseaux sociaux, ces nouvelles institutions gagnent rapidement des parts de marché en offrant des alternatives plus accessibles, menaçant ainsi les bénéfices des banques classiques. Leur force principale est en particulier de répondre aux besoins des nouvelles générations en termes de paiement, d’agilité, de flexibilité et de transfert d’argent.

Ces nouvelles offres ont mis à défi les modèles bancaires traditionnels, et des auteurs comme Dasgupta (2023) les identifient même comme les principaux challenges que l’industrie rencontre aujourd’hui. Ainsi, afin de maintenir leur place dans ce marché nouvellement compétitif et innovant, les banques traditionnelles doivent se moderniser, à la fois en termes de systèmes et de culture, pour répondre aux nouveaux enjeux et besoins des clients (Figure 3). Certaines, par exemple, cherchent à collaborer avec des entreprises technologiques et des start-ups fintech en créant des laboratoires d’innovation et en investissant dans le secteur. C’est le cas de Citibank qui investit dans des startups et collabore avec d’autres compagnies tech pour développer son projet « Citi Ventures », principalement focalisé sur la cybersécurité.

La place actuelle et à venir de l’IA

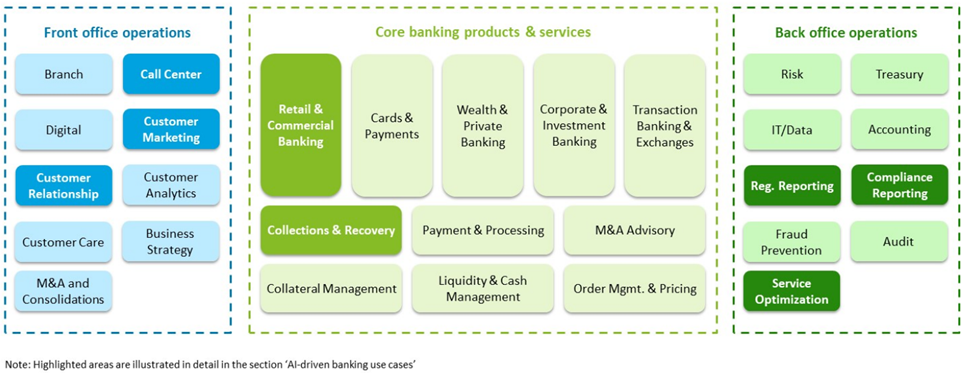

Adaptable à tous les départements, les dépenses mondiales consacrées à l’IA dans le milieu bancaire devraient en effet doubler sur la période 2020-2024, passant de 50 milliards de dollars en 2020 à plus de 110 milliards de dollars en 2024. L’adoption croissante de l’IA dans le secteur financier est principalement rendue possible grâce à l’abondance de données disponibles et à une capacité de calcul accrue dont le coût ne cesse de baisser. Cela bénéficie notamment aux activités telles que la gestion d’actifs, le trading algorithmique ou l’évaluation de crédit. Actuellement, 56% des institutions bancaires affirment déjà utiliser l’intelligence artificielle dans au moins un domaine (Figure 4) :

Les deux usages principaux de l’intelligence artificielle chez les leaders de l’industrie bancaire, comme JP Morgan Chase, Bank of America et la banque chinoise ICBC, sont en vigueur dans :

- La gestion des risques (présent chez 56% des leaders), impliquant l’automatisation des processus opérationnels ou de structure ainsi que de la détection d’erreur et de fraude par du machine learning.

- La création de nouveaux produits ou processus opérationnels (présent chez 52% des leaders) à travers du service client grâce notamment aux assistants virtuels, ou autre machine learning.

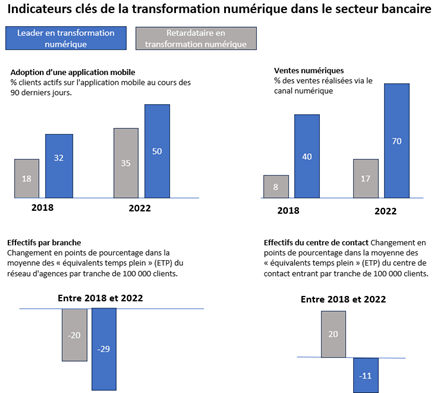

Même si les bénéfices tirés de l’intégration de l’intelligence artificielle dans la sphère bancaire sont à ce jour difficiles à quantifier, des études démontrent un certain gain de compétitivité grâce aux outils digitaux. Ainsi, le cabinet McKinsey a réalisé une étude qui compare l’utilisation de l’intelligence artificielle et ses bénéfices sur deux catégories de banques, classées en fonction de la croissance annuelle respective, sur la période 2018 et 2022 (Figure 5).

Selon cette étude, à l’exception de l’adoption des applications mobiles, qui a augmenté de manière comparable entre le groupe des leaders du marché et celui des moins performants (augmentation de 15% et 14%), l’écart entre les deux groupes se creuse en termes de progression des ventes de services digitaux, avec une augmentation de 20% de plus chez les leaders par rapport au groupe de suiveurs. Grâce à l’utilisation de chatbot et autres outils conversationnels, les leaders ont également réduit le nombre d’interactions avec les équipes de service client (baisse de 11% par rapport à une augmentation de 20% chez les moins performants). Finalement, ces améliorations leur auraient permis de réduire le nombre d’employés engagés (baisse de 29% par rapport à 20%) (Lamarre, Smaje, Zemmel, 2023). Selon ces chiffres, l’intégration d’outils digitaux et notamment de la vente de services en ligne, a permis de faire progresser les ventes.

3 applications pour lesquelles le recours à des outils d’IA peut créer un avantage concurrentiel

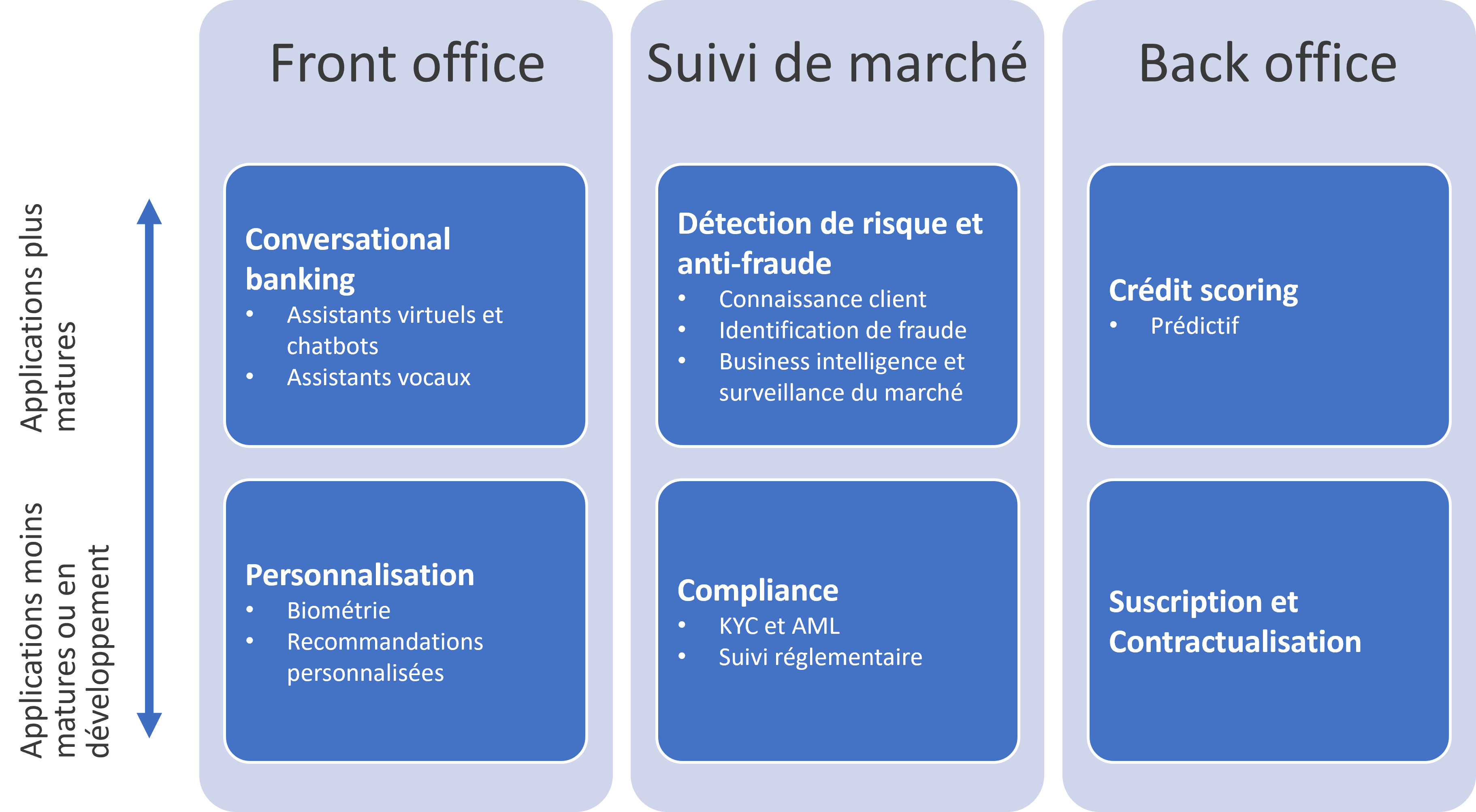

Ainsi l’intelligence artificielle peut offrir un avantage concurrentiel pour ces compagnies. Des outils mis en place actuellement nous permettent d’illustrer la manière dont des leaders du secteur introduisent ces technologies. Ces dernières peuvent apparaître dans chaque partie d’une banque : du contact direct avec le client à l’identification des fluctuations financières et des marchés ainsi que dans les fonctions support (Figure 6).

Voici des exemples de cas d’usage et de bénéfices :

- Marges supérieures : Selon certaines estimations, environ 30% des tâches du secteur bancaire pourraient être automatisées. Les banques peuvent ainsi réaliser des économies significatives de coûts et réduire le risque d’échec en éliminant le facteur humain de certains processus critiques. Par exemple, JP Morgan Chase & Co. est l’un des pionniers de l’industrie en employant actuellement plusieurs programmes d’intelligence artificielle et d’apprentissage automatique pour optimiser certains de leurs processus, y compris la négociation et l’interprétation d’accords de prêts commerciaux. L’un de ses programmes, LOXM, s’appuie sur des données historiques tirées de milliards de transactions, leur permettant d’augmenter l’efficacité de leur processus en négociant des actions à une vitesse jamais exécutée auparavant ainsi qu’aux prix les plus intéressants. Une autre initiative d’algorithme d’apprentissage automatique, COIN, permet de réduire le temps nécessaire à l’examen de documents d’environ 360’000 heures dans le passé à quelques secondes désormais.

- Meilleure gestion des risques internes et externes : L’intelligence artificielle a également considérablement réduit les erreurs humaines associées au service des prêts. En effet, l’erreur étant humaine et pouvant parfois être couteuse, BNP Paribas collecte et analyse la productivité de ses agences en utilisant un logiciel d’analyse de données qui leur permet d’évaluer en tout temps leur acquisition et rétention de clients, l’efficacité des employés, le taux de rotation, etc. De plus, l’outil protège également des dangers externes liés au traitement de grandes quantités de données. Par exemple, CitiBank a investi dans Feedzai, un logiciel de détection de fraude financière qui, à travers l’analyse d’une grande quantité de data, lui permet de repérer toutes activités suspicieuses, telle que des frais incorrects ou inhabituels, et informer rapidement les utilisateurs à leur sujet.

- Fidélité : Bien que 50% des clients soient sensibles à un service client personnalisé, ces derniers estiment que seules 35% des banques en offrent. Les clients recherchent désormais une expérience omnicanale de qualité, cohérente, intuitive et de confiance. Par exemple, la Bank of America et son assistant virtuel, Erica, peuvent, en plus de répondre aux questions des clients, leur rappeler des dates et opérations importantes, mais aussi, les aider à améliorer leurs habitudes de dépenses. Aussi, en offrant des programmes de récompenses personnalisés liés aux voyages et aux achats, HSBC a enregistré une augmentation significative de l’utilisation de ses programmes. L’intelligence artificielle offre la possibilité de faire de la micro-segmentation permettant de mieux prédire les besoins futurs des clients, appelé le modèle « next best action », ce qui renforcera leur loyauté. Ce système fonctionne également pour prédire les préférences de rachat.

L’intelligence artificielle ne permet pas seulement d’analyser les besoins de leurs clients, mais également, d’évaluer ceux qui seraient moins satisfaits : Barclay a mis en place des actions analytiques appelées social listening qui permettent de mettre en lumière le mécontentement que certains clients auraient pu émettre sur les réseaux sociaux. C’est de cette manière qu’ils ont compris que, suite au lancement de leur application mobile, leur clientèle n’était pas satisfaite de la restriction financière que la banque imposait aux moins de 18 ans. Également, la Bank of America a mis en place des modèles prédictifs qui étudient environ 115 paramètres pour pouvoir identifier, prévoir et retenir les clients qui ont statistiquement le plus de chance de partir.

De manière générale, les entreprises qui réussissent leur transformation avec l’IA, c’est-à-dire qui génèrent une forte croissance à la suite de la mise en place de l’outil, suivent trois piliers. Tout d’abord, elles déploient l’IA dans tous les aspects de la chaîne de valeur bancaire, de la gestion client à l’automatisation des opérations. Ensuite, elles adoptent une approche agile de travail, éliminant les silos organisationnels pour favoriser la rapidité et l’efficacité. Finalement, elles transforment leur infrastructure technologique pour garantir une alimentation de haute qualité en données (Lamarre, Smaje, Zemmel, 2023).

Limites de l’IA dans le secteur bancaire :

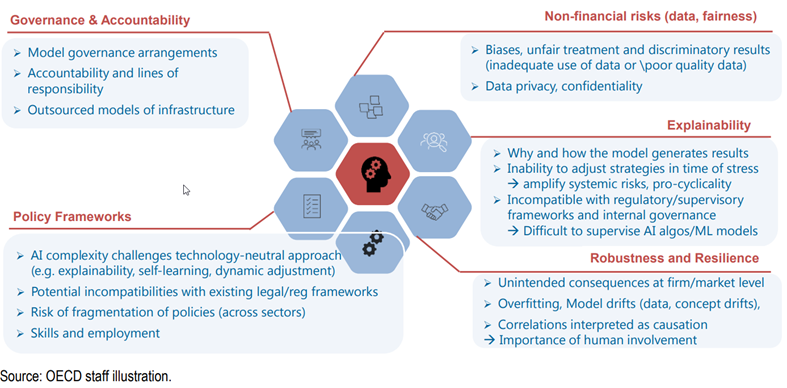

L’intelligence artificielle représente un atout certain pour les banques. Toutefois, l’outil étant encore très récent, ses limites sont en phase d’être définies (Figure 7).

En effet, bien que l’IA soit largement adoptée dans le trading financier, il existe un risque que de nombreux acteurs du marché utilisent les mêmes modèles et signaux pour prendre leurs décisions, entraînant des comportements de troupeau. De plus, comme l’utilisation d’algorithmes d’IA peut exécuter simultanément de grandes opérations de vente ou d’achat, cela peut augmenter la volatilité du marché et ainsi potentiellement développer de nouvelles sources de vulnérabilité sur les marchés financiers. Enfin, l’IA étant complexe, il peut être difficile d’expliquer comment les modèles génèrent leurs résultats.

En outre, ces comportements similaires entre acteurs peuvent également augmenter les risques de cyberattaques consistant à influencer les marchés en manipulant l’IA. Cela peut compromettre la sécurité et la stabilité du système financier, en particulier en cas de stress.

De plus, cette opacité peut rendre difficile la surveillance et la réglementation des modèles d’IA, augmentant les risques liés à leur utilisation.

Mais encore, l’utilisation de l’IA dans le secteur financier soulève des questions de confidentialité. Suite à la crise financière de 2008, un nouveau cadre règlementaire a été mis en place, entraînant des coûts administratifs et des contraintes technologiques importants. Actuellement, quatre régulations majeures s’appliquent, dont le RGPD (Le règlement général sur la protection des données) et PSD2 (2ème Directive sur les services de paiement).

En dernier ressort, selon l’OCDE (l’Organisation de coopération et de développement économiques), le milieu bancaire étant responsable de plus de 2% des emplois dans l’union européenne, l’idée selon laquelle l’innovation technologique, de par notamment l’automatisation, crée de nouvelles opportunités d’emploi et stimule les salaires est remise en question. En effet, selon les académiciens de Cambridge Daron Acemoglu et Pascual Restrepo, l’introduction de robots industriels peut entraîner une réduction de la demande de main-d’œuvre, affectant particulièrement les travailleurs moins qualifiés et moyennement qualifiés, contribuant ainsi à creuser les inégalités dans le domaine bancaire.

Conclusion

L’intelligence artificielle représente un défi significatif pour les banques traditionnelles, bien au-delà des problématiques de conformité, de cybersécurité, de volatilité des marchés et de confidentialité des données. Cette technologie soulève des questions culturelles et organisationnelles profondes pour ces institutions financières. En optant pour une utilisation accrue de l’IA, les banques doivent revoir en profondeur leurs modèles de fonctionnement et la manière dont elles interagissent avec leurs clients. Cela implique un processus d’adaptation considérable pour les employés, qui doivent acquérir de nouvelles compétences et s’adapter à un environnement en constante évolution.

Cependant, l’adoption de l’IA comporte des opportunités considérables pour les banques. Elles cherchent à exploiter le potentiel de l’IA pour améliorer leurs marges, gérer les risques de manière plus efficace et renforcer la fidélité de leur clientèle.

Ainsi, l’IA est à double tranchant pour les banques, les propulsant vers de nouveaux sommets tout en les obligeant à naviguer prudemment pour éviter les pièges de l’innovation. L’avenir du secteur bancaire dépendra de la manière dont ces institutions aborderont ces questions cruciales et parviendront à équilibrer habilement les avantages de l’IA avec les risques qui l’accompagnent.

Références

Abat, M., Juanas, J.L., Glaser, R. and Domanic, M. (2022). Realizing The Promise Of AI In Banking. [online] www.oliverwyman.com.

Acemoglu, D. and Restrepo, P. (2019). The wrong kind of AI? Artificial intelligence and the future of labour demand. Cambridge Journal of Regions, Economy and Society, [online] 13(1). doi:.

Biswas, S., Carson, B., Chung, V., Singh, S. and Thomas, R. (2020). AI in banking: Can banks meet the challenge? [online] McKinsey.

Business Insider. (n.d.). The impact of artificial intelligence in the banking sector & how AI is being used in 2020. [online]

Business, L., Bba, S. and Rochelle, L. (2018). How Artificial Intelligence is changing the banking sector? End of study thesis presented by: Steeve DA COSTA Pres. [online] [Accessed 31 Oct. 2023].

Damen, A. (2021). Fintech vs Banques Traditionnelles: Concurrentes ou complémentaires ?

Dasgupta, D. (2023). Impact of AI and RPA in Banking. In: Bhattacharyya, S., Banerjee, J.S., De, D. (eds) Confluence of Artificial Intelligence and Robotic Process Automation. Smart Innovation, Systems and Technologies, vol 335. Springer, Singapore.

Domanic, M. (2023). Disruptive data: banking’s AI imperative. [online] [Accessed 31 Oct. 2023].

Donnelly, R. (2023). PricewaterhouseCoopers. How can generative AI shape the banking industry? [online] PwC.

EY (n.d.). Utiliser l’IA pour améliorer l’efficacité des agents d’une banque. [online] [Accessed 31 Oct. 2023].

IDC: The premier global market intelligence company. (n.d.). Worldwide Spending on AI-Centric Systems Forecast to Reach $154 Billion in 2023, According to IDC. [online]

Kessler, S. (2017). McKinsey: Robots can do about 30% of the work at banks, but they won’t necessarily take jobs. [online] Quartz. [Accessed 31 Oct. 2023].

Lamarre, E., Smaje, K., Zemmel, R. (2023). Rewired: The McKinsey Guide to Outcompeting in the Age of Digital and AI. 1st Edition

Macheel, T. (2018). HSBC is using AI to personalize its rewards program. [online] Tearsheet. [Accessed 31 Oct. 2023].

OECD (2021). Artificial Intelligence, Machine Learning and Big Data in Finance Opportunities, Challenges and Implications for Policy Makers. [online] OECD.

OECD Stats. (n.d.). Population and employment by main activity. [online]

Shalimov, A. (2023). Eastern Peak – Technology Consulting & Development Company. Big Data in the Banking Industry: The Main Challenges and Use Cases | Eastern Peak. [online]

Wilkinson, J., Dannemiller, D., Motiani, M., Bhuta, M. (2023). FSI Predictions 2023. [online] [Accessed 31 Oct. 2023].

PWC (2023). How can generative AI shape the banking industry? [online]